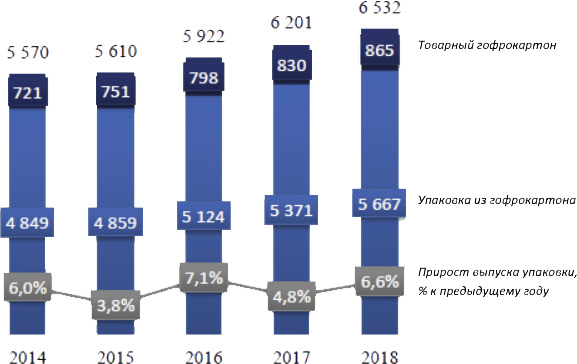

К середине 2019 г. рынок упаковки явно вошел в фазу избытка предложения. На рынке складываются риски обострения ценовой конкуренции и, соответственно, понижения общей отраслевой доходности. В выигрышном положении оказываются интегрированные компании за счет экономии на переменных издержках.

К середине 2019 г. рынок упаковки явно вошел в фазу избытка предложения. На рынке складываются риски обострения ценовой конкуренции и, соответственно, понижения общей отраслевой доходности. В выигрышном положении оказываются интегрированные компании за счет экономии на переменных издержках.

Ухудшение положения отраслевых игроков может способствовать запуску процесса консолидации отрасли. Наибольший интерес и наибольшую активность проявят интегрированные игроки, нацеленные на наращивание присутствия на рынке. Возможно формирование альянсов структурами, находящимися под управлением западных компаний. Результатом процесса консолидации станет создание игрока, контролирующего более 20 % производства тарного картона и более 15 % выпуска упаковки из гофрокартона. Новая структура станет центром притяжения для неинтегрированных производителей упаковки.

Необходимо указать, что схожая ситуация складывается и на сырьевом рынке. С одной стороны, производители тарного картона реализуют целый ряд проектов, направленных на увеличение мощностей. Общий объем заявленных на 2019 г. проектов достигает 800 тыс. т, что соответствует порядка 1,5 млрд кв. м гофрокартона, а ожидаемый прирост выпуска не превышает 400 млн кв. м. То есть в сегменте тарного картона также складывается избыток предложения, ведущий к обострению конкуренции. В настоящее время макулатурный тарный картон обеспечивает 66 % общего потребления тарного картона. Если использовать аналогии с европейским рынком, сохраняется потенциал прироста доли макулатурного сырья до 80 %, но для этого требуется, чтобы макулатурный картон по своим эксплуатационным и технологическим показателям могли конкурировать с предложением целлюлозного сырья. Этого возможно достичь за счет применения современных двух-, трехсеточных бумагоделательных машин с клеильными прессами, причем рабочая ширина машин должна соответствовать ширине современных гофрировальных агрегатов. К сожалению, таким требованиям соответствуют меньшинство как действующих, так и вновь вводимых в эксплуатацию БДМ. Наиболее вероятным исходом обострения конкуренции за рынки сбыта между поставщиками тарного картона в таких условиях становится вытеснение низкопроизводительных и перекредитованных производителей с рынка.

Большинство проектов нацелено на выпуск макулатурного тарного картона, при этом внутренние ресурсы основного сырья для выпуска тест-лайнеров – макулатуры марки МС-5Б – практически исчерпаны. Уровень сбора в настоящее время превышает 80 %, и возможности его нарастить отсутствуют: не собирается уже только та макулатура, сбор которой не оправдан с коммерческой точки зрения. Рост спроса на макулатуру со стороны новых мощностей в условиях ограниченного предложения неизбежно приведет к удорожанию макулатуры. В настоящее время рост цен на макулатуру несколько сдерживается за счет принятых мер защиты внутреннего рынка – в частности, введения контрсанкций в отношении украинских производителей бумаги и картона – однако эффект этих действий будет исчерпан уже в обозримом будущем. Если не принять мер по наращиванию сбора, прежде всего, в коммунальном сегменте, макулатуры всех марок, удорожание макулатуры возобновится и продолжится. Возмещение внутреннего дефицита макулатуры также возможно за счет наращивания импортных поставок, для этого требуется отмена 5 % импортной пошлины.

Решение проблем сырьевого обеспечения производства тарного картона лежит в сфере законодательного регулирования – в частности, отмены НДФЛ на реализацию вторичных ресурсов, возвращении к отлично зарекомендовавшей себя системе НДС Фокина, а также реализации расширенной ответственности производителей в полном объеме.